A Câmara dos Deputados aprovou no dia 13/12/2024 o PLP 68/2024 que regulamenta a Reforma Tributária, mas o que de fato, foi aprovado?

Vamos entender isso, e por favor, não mais fique difundindo besteiras por aí.

Será um ano difícil em 2025, mas eu confesso, estaremos juntos.

Assim como estivemos durante 2024, em que lecionamos a primeira aula da Reforma Tributária – EC 132/2023 no Youtube:

Foi aprovado TUDO sobre a Reforma Tributária?

Não.

O que tivemos foi a Regulamentação de 1 dos projetos, isso significa que teremos outro ainda:

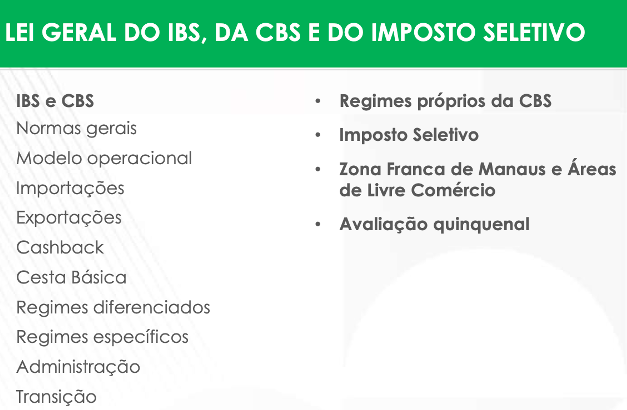

Em outras palavras, houve a aprovação do Projeto 1 que é a Lei Geral do IBS, da CBS e do Imposto Seletivo.

O que dispõe esse PLP 68/2024?

Como foi trâmite da Regulamentação da Reforma Tributária?

Em 04/2024 o Governo enviou o Projeto de Lei Complementar para a Câmara dos Deputados.

Já em 08/2024 a Câmara dos Deputados aprovou o projeto enviando para o Senado Federal.

Depois, em 12/2024 o Senado Federal devolveu o projeto com algumas modificações a Câmara dos Deputados, que em poucos dias, aprovou a regulamentação da Reforma Tributária.

Houve extenso debate do substitutivo do Senado Federal na Câmara?

Não.

O presidente da Câmara dos Deputados, Arthur Lira (PP-AL), deu apenas duas alternativas aos deputados: aprovar o texto apresentado na segunda-feira (16/12) pelo relator, deputado Reginaldo Lopes (PT-MG), ou o aprovado pelo Senado.

"Não há meio-termo. A matéria já tinha sido aprovada na Casa e aprovada no Senado com alterações", disse Lira durante a sessão plenária.

Assim, alguns Deputados reclamaram que o texto foi aprovado muito rápido na Câmara dos Deputados.

E quanto será o percentual no meu bolso que eu vou pagar de alíquota padrão?

Pode variar entre 26 a 28% é o que dizem.

O mais importante: a Câmara dos Deputados aprovou uma trava de 26,5%, assim, o valor do IBS/CBS não poderá ultrapassar esse valor total.

Então, vamos destacar 3 principais mudanças e regulamentações:

1. Mudança da tributação agora no DESTINO e não na origem

Antigamente se uma empresa em Minas Gerais vendesse um produto, Minas Gerais é quem lucrava com os impostos (majoritariamente nos casos do ICMS), mesmo se o produto fosse consumido no Rio de Janeiro.

Esse método de “cobrar impostos na origem” levou a uma intensa competição entre os estados, conhecida como “guerra fiscal“.

Os entes começaram a oferecer vantagens, como redução de impostos, para atrair empresas. Isso, por um lado, desequilibrou a competição entre os estados, e por outro, diminuiu o total de tributos que o país arrecadava. Além disso, os Estados que eram grandes produtores lucravam mais, enquanto os estados mais consumidores recebiam menos receita de impostos.

Um exemplo prático: uma fábrica de eletrônicos poderia se instalar em um estado com melhores benefícios fiscais, mesmo que isso significasse estar longe de seus principais consumidores, o que acarretava custos de transporte maiores e uma distribuição menos eficaz.

Assim, a lei complementar dispôs sobre os critérios para a definição do destino da operação, que poderá ser, inclusive, o local da entrega, da disponibilização ou da localização do bem, o da prestação ou da disponibilização do serviço ou o do domicílio ou da localização do adquirente ou destinatário do bem ou serviço, admitidas diferenciações em razão das características da operação (art. 156-A, § 5º, IV).

Dessa forma, o IBS será cobrado com base na soma das alíquotas estaduais e municipais do destino da operação (art. 156-A, § 1º, VII).

Logo, uma vez que houve uma mudança substancial na forma de arrecadação e para que não haja prejuízo quanto a previsão de arrecadação, haverá uma transição gradual que começará em 2029 e finalizará em 2077 – da cobrança na origem (local de produção) para o destino (local de consumo), conforme art.132 da ADCT.

2. Regimes de exceção de alíquotas expressamente definidos na Constituição Federal

Uma das coisas que mais deixava angustiado o coração como Professor é que cada Estado/ Município poderia criar seu regime de benefício fiscal, especialmente tentando angariar que as empresas ali se instalassem, e geralmente criando artifícios inconstitucionais.

Visando acabar isso, a EC 132/2023, trouxe regimes específicos de alíquotas explicitados na CF.

Então, agora os parlamentares escolheram o que deve ser submetido a uma isenção de 100% (cesta básica) ou de 60%, por exemplo.

Na cesta básica, que terá alíquota zero desses tributos sobre o consumo, além dos produtos típicos, como arroz, feijão, leite, manteiga, carnes e peixes, açúcar, macarrão, sal, farinha de mandioca e de milho, o texto inclui outros.

Confira:

- fórmulas infantis;

- óleo de babaçu;

- pão francês;

- grãos de milho e de aveia;

- farinhas de aveia e de trigo;

- queijos mozarela, minas, prato, coalho, ricota, provolone, parmesão, fresco e do reino;

- farinha e massas com baixo teor de proteína;

- fórmulas.

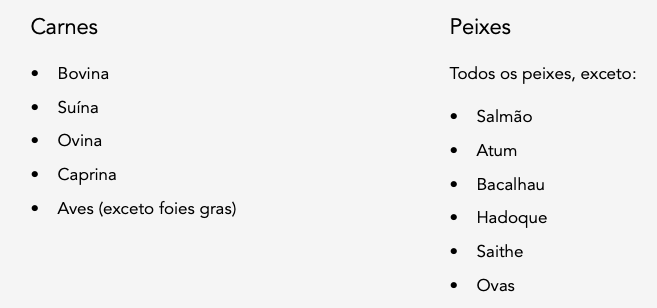

Uma curiosidade chama a atenção nas CARNES (proteínas de origem animal), que terão 100% de isenção:

Veja que, o projeto define que carnes, frangos e peixes terão alíquota zero, dentro da cesta básica nacional. Os itens haviam sido incluídos pela Câmara em julho, em oposição a Lira e ao Planalto. O Ministério da Fazenda afirma que a isenção das proteínas foi responsável por elevar em 0,56% a estimativa da alíquota-padrão.

Perceba que, diferentemente dos peixes em que temos diferenciações, nós não temos na carne. Assim, se uma pessoa compra uma carne de qualidade cara que custa R$ 1.000,00 o Kilo, não haverá tributação de IBS/CBS, assim como a pessoa que compra uma carne de R$ 20,00 o Kilo.

Por outro lado, isso não acontece com alguns peixes, como por exemplo, o Salmão que fica de fora desse regime dessa isenção.

3. Imposto Seletivo

A ideia do imposto seletivo é simples “tributar” de maneira mais onerosa aquilo que não seja “essencial” e que prejudique a saúde/meio ambiente.

Logo, haverá uma alíquota adicional cobrada a título de imposto seletivo, fora da alíquota padrão. É como se fosse uma “sobretaxa”.

Assim, o Plenário da Câmara reverteu sugestão do Senado e manteve a cobrança do Imposto Seletivo sobre bebidas açucaradas.

Por outro lado, armas e munições ficaram de fora do Imposto Seletivo.

Para se ter uma ideia, armas terão alíquota menor que cerveja, refrigerantes e carros elétricos.

Permanecem no Imposto Seletivo:

- veículos (incluindo elétricos);

- embarcações e aeronaves;

- produtos fumígenos (cigarros);

- bebidas alcoólicas;

- bens minerais;

- concursos de prognósticos e fantasy sport (apostas e jogos de azar).

Conclusões

Ainda veremos muito sobre o PLP 68/2024, aqui, no Estratégia teremos atualização completa nos nossos cursos. E também teremos certamente um curso em vídeo completo para vocês. Esperem por mim em 2025, prometo estar juntos!

Como o tema já caiu em provas

Quadrix - 2023 - CRQ 4ª Região-SP - Profissionais de Atividade de Suporte - Advogado O imposto seletivo é aquela alíquota de sobretaxa que incide sobre a produção, comercialização ou importação de bens e serviços prejudiciais à saúde ou ao meio ambiente. (Certo)

Quer saber quais serão os próximos concursos?

Confira nossos artigos para Carreiras Jurídicas!